【公益课堂】关于公益性捐赠抵税攻略来啦!

如今,越来越多的企业和个人通过捐赠的方式回馈社会。按照相关税收政策规定,企业符合规定的公益性捐赠支出,可以享受税前扣除优惠政策。

那么,您知道公益性捐赠税前扣除的具体政策吗?我们一起来了解一下吧!

公益性捐赠税前扣除政策依据

公益性捐赠是什么?

公益捐赠税前扣除指南 · 企业篇

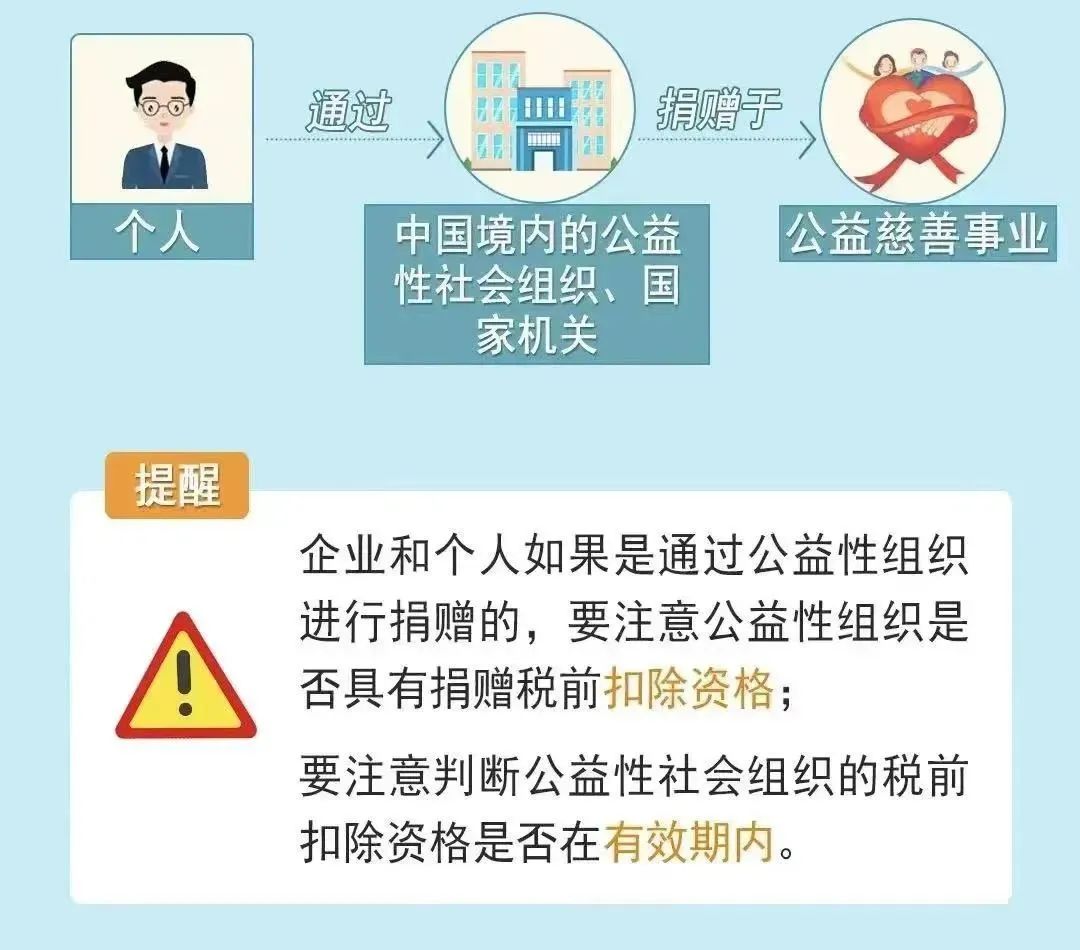

公益捐赠税前扣除指南 · 个人篇

公益性捐赠是公益、救济性捐赠(以下简称公益性捐赠),指纳税人通过中国境内非盈利的社会团体、国家机关,向教育、民政等公益事业和遭受自然灾害地区、贫困地区的捐赠,具体范围包括:

(1)救助灾害、救济贫困、扶助残疾人等困难的社会群体和个人的活动;

(2)教育、科学、文化、卫生、体育事业;

(3)环境保护、社会公共设施建设;

(4)促进社会发展和进步的其他社会公共和福利事业。

按照税收政策规定,企业和个人符合规定的公益性捐赠支出,可以在企业所得税或个人所得税税前扣除。

公益捐赠税前扣除指南 · 企业篇

01

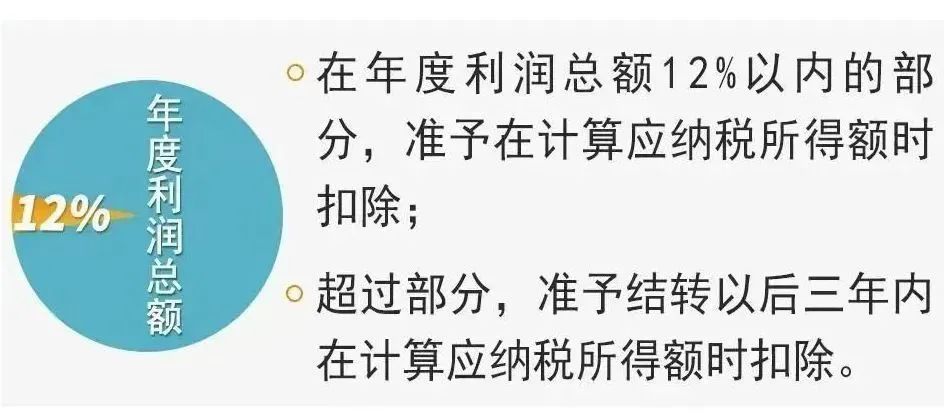

政策解读

根据《中华人民共和国企业所得税法》及其实施条例,以及《财政部、国家税务总局关于公益性捐赠支出企业所得税税前结转扣除有关政策的通知》(财税[2018]15号文)的规定,企业用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。

02

举个例子

假定A企业2022年利润总额500万元,无其他非公益性捐赠。

公益性捐赠扣除限额=500*12%=60万元。

①营业外支出列支公益性捐赠额40万元,则:

实际支付公益性捐赠=40万元

2022年应纳税所得额=500-40=460万元

②营业外支出列支公益性捐赠额70万元,则:实际支付公益性捐赠=70万元

2022年应纳税所得额=500-60=440万元

捐赠支出纳税调整额=70-60=10万元,可在2023年继续抵扣,须在2025年之前抵扣完成。

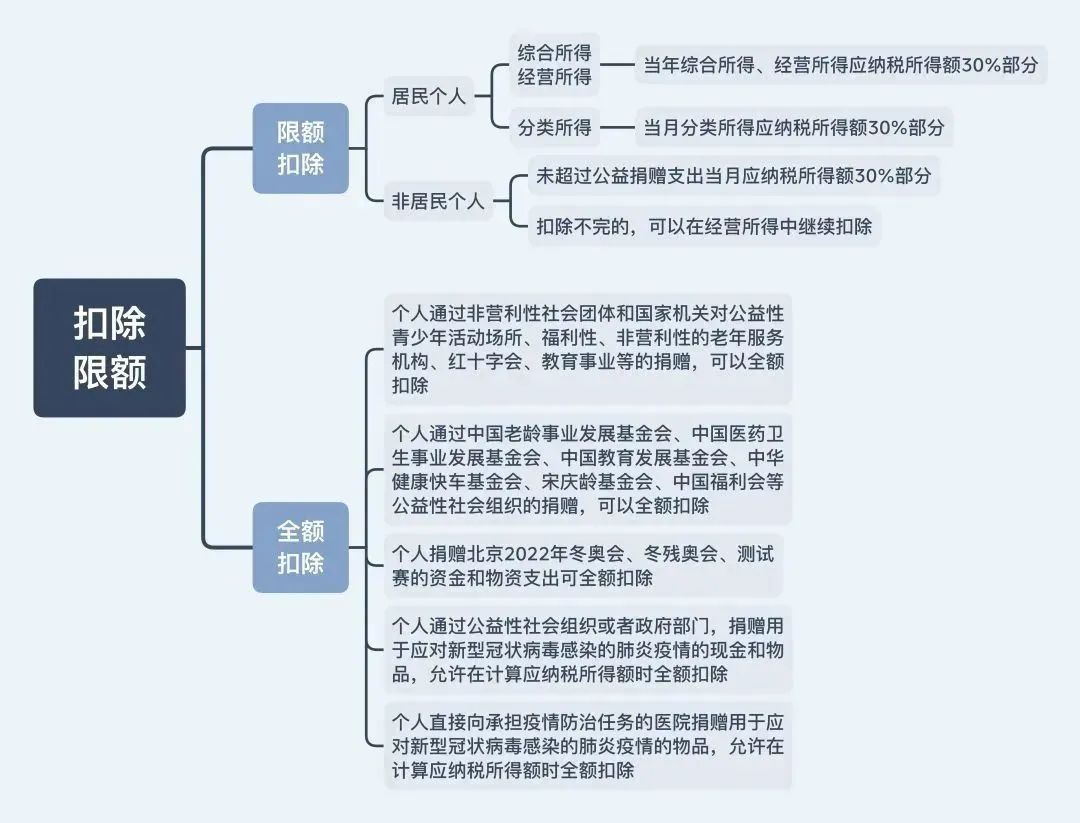

公益捐赠税前扣除指南 · 个人篇

01

政策解读

公益性捐赠扣除限额=(取得收入-其他抵扣项)*30%

如果实际捐赠额≤公益性捐赠扣除限额,按照实际捐赠额进行税前扣除;

如果实际捐赠额>公益性捐赠扣除限额,按照公益性捐赠扣除限额进行税前扣除。

02

举个例子

假定A某2022年取得全年综合收入20万元,其他抵扣项为7.8万元。公益性捐赠扣除限额=(20-7.8)*30%=3.66万元。

①A某通过某基金会向贫困地区捐赠3万元,并取得相应公益事业捐赠票据,则:

实际支付公益性捐赠=3万元

2022年应纳税所得额=20-7.8-3=9.2万元

②A某通过某基金会向贫困地区捐赠5万元,并取得相应公益事业捐赠票据,则:

实际支付公益性捐赠=5万元

2022年应纳税所得额=20-7.8-3.66=8.54万元